مرّ عام 2019 دون أن تصدر حتى الآن أية بيانات عامة حول النتائج الاقتصادية الكلية، ومستوى الركود الذي شهدته البلاد… ولكنّ المصارف الخاصة العاملة في سورية وفي تقاريرها السنوية يمكن أن تعكس بعضاً من هذه المتغيرات، حيث تودع فيها وتتحرك عبرها كتلة هامة من الأموال السورية. قاسيون، ترصد أهم المتغيرات في بيانات المصارف العاملة في سورية لعام 2019 ودلالاتها الاقتصادية العامة.

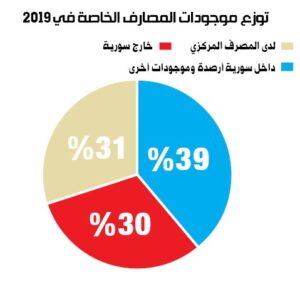

14 مصرفاً خاصاً يعمل في سورية، بلغت موجوداتها الكلية نهاية عام 2019: 2500 مليار ليرة، والموجودات تضم رأس المال والأرصدة والموجودات الملموسة من أبنية ومعدات ولوازم… ولا توجد كل أرصدة الموجودات داخل البنوك ذاتها، بل إن جزءاً منها احتياطيات وأرصدة مودعة في البنك المركزي السوري بمبلغ قارب 775 مليار ليرة في 2019، وبعضها الآخر موجود في خارج سورية ويوظّف في مصارف وأسواق خارجية وبمبلغ وصل إلى 750 مليار ليرة تقريباً.

والأرصدة في الخارج ترتبط بأن وسطي ملكية الأجانب من المصارف يقارب 49% وهي تعود للمصارف الأم في الإقليم التي تُعتبر مصارفنا الخاصة فروعاً لها، ولذلك فإن حركة الحسابات والأرصدة والدخل مفتوحة مع الخارج.

الودائع التي لم ترتفع إلا بنسبة 2%

تبقى الودائع واحدة من أهم بيانات المصارف الخاصة، فهي تعكس علاقتها مع السوق، وقد بلغ إجمالي الودائع في المصارف نهاية عام 2019: 1464 مليار ليرة وذلك سواء لودائع الزبائن، أو ودائع المصارف لدى بعضها البعض، حيث ودائع الزبائن هي الكتلة الأساسية بحوالي 1130 مليار ليرة. وتعتبر هذه الكتلة قليلة نسبياً وتحديداً إذا ما قارناها بكتلة الودائع في مصرف واحد من المصارف العامة، وهو المصرف التجاري السوري الذي بلغت كتلة ودائعه 1620 مليار ليرة في منتصف 2019، أي ما يفوق الودائع الموجودة في 14 مصرفاً خاصاً!

الأهم في رقم الودائع هو تغيّره السنوي، وهي لم ترتفع إلا بمقدار 22 مليار ليرة… وزيادة لا تتعدى 2% بين عامي 2018- 2019، وللمقارنة، فإنها قد ازدادت في عام 2018 بنسبة 14% قياساً بالعام الذي سبقه.

إن هذه الزيادة القليلة في ودائع الأموال في المصارف الخاصة خلال عام 2019 وعدم تدفق الأموال من السوق إلى المنظومة المصرفية، يعكس جانبين اقتصاديين عامين: فيدلّ بالدرجة الأولى على ركود واسع، لأن تراجع توسّع الودائع يعكس عدم توسّع الأعمال النظامية على الأقل، فالعملاء الكبار يودعون أموالاً إضافية في المصارف لتسيير أعمالهم الاقتصادية، وليس طمعاً في الفوائد!

كما يدل عدم التوسع في الودائع بالدرجة الثانية على لجوء السوق إلى طرق أخرى لحفظ المال خوفاً من تراجع قيمة الودائع المودعة بالليرة تحديداً في المصارف، أو تقييد حركتها، كما حصل في عام 2020 عندما تمّ إصدار قرار بتجميد عملية الإقراض وتقييد تحريك الأموال لفترة طويلة.

يمكن القول: إن المصارف الخاصة لم تشهد إضافة أية أموال من السوق تقريباً، ونسبة 2% قد لا تتعدى فوائد هذه الودائع التي يتركها أصحابها ويضيفونها إلى أرصدة ودائعهم الأصلية.

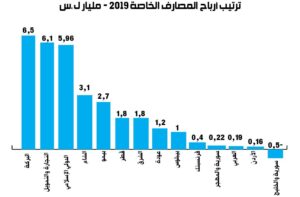

الربح ازداد بنسبة 118%!

المفارقة، أنّ هذا لم ينعكس تراجعاً في أرباح المصارف، بل على العكس ازدادت أرباح المصارف الصافية في 2019 بالمقارنة بالعام السابق بنسبة هامة، حيث ازداد الربح الصافي للمصارف بنسبة 118% من 14 مليار ليرة في عام 2018 وصولاً إلى 30,6 مليار في 2019، وسجّل مصرف واحد خسائر وهو بنك سورية والخليج بينما سجلت ثلاثة بنوك في 2018 خسائر: الأردن، سورية والخليج، والبنك العربي.

وهذه الأرباح هي أرباح تشغيلية بجزء هام منها، أي من دخل الفوائد والعمولات، وجزء هام منها أيضاً من ريع رؤوس الأموال المتداولة خارج سورية، حيث تودع المصارف أرصدة وودائع عديدة في المصارف الخارجية تحصل على دخل منها.

وقد بلغت نسبة الدخل التشغيلي من الخارج 27% تقريباً من مجموع الدخل التشغيلي للمصارف الخاصة في 2019، ومبلغاً قارب 17 مليار ليرة.

تختلف البنوك بمستوى دخلها الآتي من الخارج، فتصل في بنك قطر إلى نسبة 64% من الدخل التشغيلي، وفي بنكي سورية والمهجر، وسورية والخليج إلى 44%، وفي بنك البركة (وهو أكثر البنوك ربحاً) إلى نسبة تقارب ربع الدخل التشغيلي.

وبالعموم، فإن جزءاً هاماً من دخل هذه المصارف يأتي من تعاملاتها مع الفروع الأم في الخارج، ومن إيداع أرصدتها وودائعها وتشغيلها في الخارج، حيث تمتلك الفروع الأصلية للبنوك نسبة تقارب 49% وسطياً من الملكية (كوسطي لثمانية من البنوك العاملة).

ضرائب أقل من 6 مليار ليرة

تدفع المصارف ضرائب دخل أرباح على ربحها التشغيلي داخل البلاد بنسبة 25% من الدخل، وتدفع ضريبة ريع رؤوس أموال متداولة تأتي بالدرجة الأولى من أنشطتها في الخارج تقارب نسبة 7,5%. ولكن بالمجمل، فإن بيانات المصارف تشير إلى أن الكتلة الإجمالية المدفوعة كضرائب في هذا العام لا تتعدى 5,9 مليار ليرة من مجموع 158 مجمل الدخل التشغيلي قبل خصم مصاريف منه.

الأموال المحوّلة إلى السوق وتوزّعها

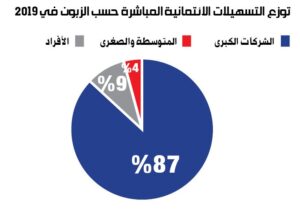

المؤشر الآخر الهام هو حجم التسهيلات الائتمانية المباشرة وتوزّعها، والتي تتضمن قروضاً وسلفأ وحسابات جارية وغيرها، حيث بلغ حجم الأموال الموزعة على الشركات والأفراد مجموعاً بلغ 894 مليار ليرة، وهي نسبة تقارب 80% من كتلة ودائع الزبائن.

والمصارف توزع هذه التسهيلات على زبائنها وتحديداً الكبار منهم، حيث حصلت الشركات الكبرى على نسبة 87% من التسهيلات، وما يزيد على 785 مليار ليرة، بينما حصل الأفراد على 9% من هذه التسهيلات معظمها عقاري، أما الشركات المتوسطة والصغرى فلم تحصل إلا على نسبة 4% ومبلغاً لا يتعدى 38 مليار ليرة. أمّا

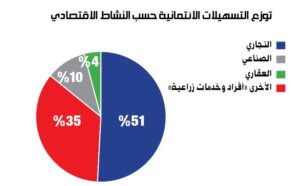

توزيع هذه التسهيلات وفق القطاعات، فقد كانت الغلبة فيه للقطاع التجاري الذي حصل على 51% من مجموع التسهيلات، بينما حصل الأفراد وقطاع الخدمات (ومن ضمنها خدمات عقارات للأفراد) على 35%، والصناعة 10%، أما القطاع العقاري 4%. وبينما تصنف الزراعة ضمن تسهيلات الأفراد والخدمات والقطاعات الأخرى إلا أن تمويلها هامشي، ولا يتعدى عشرات الملايين في مصارف محددة.

وهو ما يعكس طبيعة النشاط الاقتصادي في السوق السورية، حيث تراجعت نسبة التسهيلات المقدمة للقطاع الصناعي، فبينما حصل على 17% من التسهيلات في 2018 تراجع إلى 10% في العام الحالي، كما أن الشركات العقارية شهدت جموداً في عام 2019 يدل عليه تراجع حصة القطاع من تسهيلات البنوك من نسبة 7% من التسهيلات إلى 4%. حتى أن القطاع التجاري الذي يحتل النسبة الأعلى أيضاً شهد تراجعاً في نسبته من 63% من التسهيلات إلى 51%، ما يدل أيضاً على تراجع في النشاط التجاري وحركة الأموال لغاية التجارة… وبالمقابل، فقد ازدادت نسبة القروض وحركة الحسابات الجارية للأفراد وخدماتهم، وهو مؤشر على عملية سحب الأفراد للأموال من المصارف بغاية توظيفها في مجالات أخرى مع تراجع قيمة الليرة والركود الاقتصادي في 2019، أما تمويل الزراعة فهو خارج اهتمام المصارف الخاصة.

دلالات من نشاط المصارف الخاصة في 2019

إن نسبة 60% تقريباً من موجودات المصارف الخاصة موزعة مناصفة بين المصرف المركزي، الذي توجد فيه كتلة تقارب 775 مليار ليرة من أرصدة البنوك الخاصة موزعة بين ليرة سورية وقطع أجنبي، والنصف الثاني موجود في الخارج حيث كتلة تقارب 750 مليار ليرة من أرصدة المصارف تشغّل خارج سورية.

الودائع في المصارف الخاصة قليلة نسبياً ومجموع ودائع الزبائن لـ 14 مصرفاً أقل من كتلة الودائع في المصرف التجاري السوري العام.

ازدادت كتلة الودائع في 2019 بنسبة 2% فقط، وأصحاب الأموال لم يلجأوا للبنوك لتُسير لهم أعمالهم، بل أبقوا أموالهم بين أيديهم نظراً لتراجع النشاط الاقتصادي وقيمة الليرة، وخوفاً من تجميد تحريك الأموال.

البنوك قدمت تسهيلات ائتمانية لزبائنها من الشركات الكبرى بنسبة 87%، ولم تعطي الشركات المتوسطة والصغرى إلا 4%.

تركزت التسهيلات الائتمانية المقدمة في القطاع التجاري وللأفراد وقطاع الخدمات، بينما تراجعت التسهيلات المقدمة للصناعة من نسبة 17% إلى 10% بين عامي 2018-2019.

المصدر جريدة قاسيون